Грабли плавной девальвации

Банк России в 2014 году повторил ошибки Банка Англии 1992 года, когда Сорос обрушил фунт

Банк России в 2014 году повторил ошибки Банка Англии 1992 года, когда Сорос обрушил фунтУже не в первый раз Россия сталкивается с мощной атакой на рубль.

В первый раз это было в 2008 году. Еще более сильное давление испытал рубль в 2014 году.

Все дело в том, что Центральный банк России второй раз наступает на одни и те же грабли под названием «плавная» девальвация.

Для того, чтобы понять проблему, необходимо обратиться … к некоторым правилам, применяемым при назначении цен. В этом нам поможет разобраться опыт компании КАМАЗ.

В том числе благодаря этому опыту мы поймем, почему удалась знаменитая атака Джорджа Сороса на британский фунт в 1992 году, почему давление на рубль в 2014 году оказалось таким мощным, и какое отношение к этому имеет нобелевский лауреат Роберт Шиллер.

Два раза на те же грабли

В 2008 и в 2014 годах курс рубля подвергся очень сильному давлению. В 2008 году курс изменялся не так масштабно (с 23 до 36 рублей за доллар, на 56%), но при этом на валютные интервенции Центральный банк России затратил валюты на сумму более 200 млрд. долларов, выкупив на рынке более 5,5 триллионов рублей с целью сбить ослабление рубля.

В 2014 году масштаб операций ЦБ был несколько ниже, было потрачено валюты на сумму более 70 млрд. долларов чтобы выкупить почти 3,5 триллиона рублей. Но при этом и изменение курса рубля достигало в отдельные моменты 100% даже по «консервативному» официальному курсу. С 33,6 рубля за доллар в конце июня 2014 года, курс рубля падал до 67,8 рубля за доллар в декабре 2014 года.

То, что рубль падал вместе с другими валютами развивающихся стран мало утешает, ведь по масштабам падения он в определенный момент (пусть и временно) стал мировым рекордсменом, опередив даже украинскую гривну. В чем причина этих повторяющихся ситуаций?

Из дальнейшего изложения станет ясно, что причина всему – «плавная» девальвация (иногда ее еще называют «бархатной»). И Россия уже второй раз наступает на одни и те же грабли, не учитывая прошлых уроков.

Урок маркетинга для Центробанка

Понять причины происходящего нам поможет маркетинг, точнее раздел маркетинга, посвященный ценообразованию. Экономическая теория говорит о том, что при повышении цен на товары, спрос снижается (т.н. закон спроса).

Но в маркетинге описываются ситуации, когда рост цены на товар увеличивает объемы продаж. И объясняется это тем, что в некоторых случаях покупатель воспринимает рост цен, как подтверждение высокого качества товара или как сигнал о том, что товар пользуется спросом. И покупает товар «пока цены не выросли», даже если раньше не планировал этого делать.

Так где же правда? Права экономическая теория или маркетинг?

Компания КАМАЗ (работником которой я являюсь), сталкивалась с ситуациями, когда неверные решения в назначении цен приводили к существенным потерям. Вот один из множества примеров.

В конце 2011 – начале 2012 года КАМАЗ резко повысил цены на одну из своих моделей, самосвал «КАМАЗ-6520». К повышению цен толкали выросшие затраты, а со спросом, как казалось, не было проблем. Такое решение оказалось ошибкой.

Продажи резко снизились, и по итогам 2012 года (по сравнению с 2011 годом) КАМАЗ снизил свою долю на рынке тяжелых самосвалов с 44% до 27%.

На ошибках учатся. Был сделан важный вывод: ключевым, решающим зачастую является характер повышения цен – плавное оно или резкое.

Четыре варианта динамики цен и реакция рынка

Рассмотрим четыре комбинации двух параметров ценовой динамики: повышение цен – понижение цен, плавное изменение – резкое изменение.

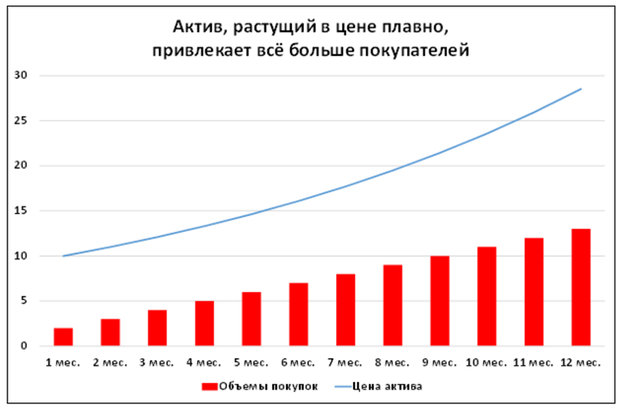

1. Плавное повышение цен

Плавное повышение цен, как правило, увеличивает желание приобрести товар (и вообще, любой актив).

Случай плавного повышения цен схематично изображен на графике 1.

График 1. Плавное повышение цен стимулирует всё большее число покупателей быстрее приобретать товар.

Мысли потенциального покупателя в этом случае примерно таковы: «Товар пользуется спросом и стоит быстрее приобрести его, пока он не стал слишком дорогим»

Если такая ситуация происходит на рынке активов (например, акций), то важно понять и мысли потенциальных продавцов, то есть тех, кто этот актив имеет. Они в рассматриваемом случае примерно таковы: «Мой актив дорожает. Хорошо, что я купил его раньше. Продавать его сейчас не стоит, подожду дальнейшего роста цен». Покупателей становится всё больше, продавцов всё меньше, что толкает цены дальше вверх.

«Цена будет расти!» - таков общий настрой рынка.

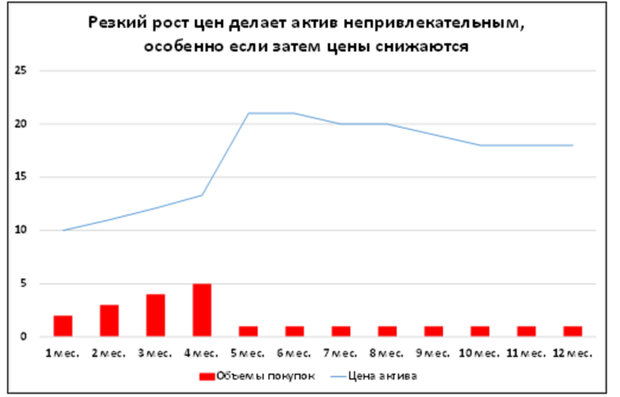

2. Резкое повышение цен

Если повышение цен произошло резко, то это может очень существенно сократить спрос (график 2).

График 2. Резкое повышение цен сокращает объемы покупок, особенно если затем цены застывают.

После взлёта цен, объемы покупок резко сокращаются. Мысли покупателя примерно таковы: «Не успел купить вовремя. Цены теперь будут падать (вариант: расти не будут), можно с покупкой не торопиться». Именно такая ситуация возникла в описанном выше случаем с резким повышением цен компанией КАМАЗ на свои самосвалы.

Продавцы, наоборот, считают, что настал их звездный час и самое время актив продавать, пока цены не упали. Уменьшение числа покупателей и рост числа продавцов толкают цены вниз.

«Цена будет падать (или не будет расти)» - таков общий настрой рынка.

3. Плавное снижение цен

При плавном снижении цен покупателей становится все меньше (график 3)

График 3. Плавное снижение цен приводит к сокращению числа покупок.

Мысли потенциальных покупателей понятны: зачем торопиться, ведь цены падают. А те, кто такой актив имеют, думают, что от актива надо избавляться, пока цены не упали еще ниже.

В итоге на рынке много продавцов и мало покупателей и это толкает цены вниз.

«Цены будут падать» - таково ожидание рынка.

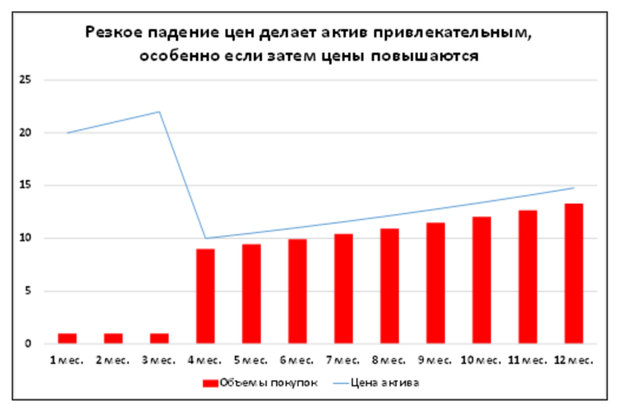

4. Резкое падение цен

Резкое падение цен привлекает покупателей (график 4)

График 4. После резкого падения цен происходит рост числа покупок

Потенциальные покупатели считают, что надо пользоваться моментом, пока цены не выросли. А те, кто имеет актив думают примерно так: «Опоздал с продажей. Наверное, лучше переждать, пока цены вырастут, чем продавать себе в убыток». И те, и другие ожидают роста цен.

Покупателей больше чем продавцов и это толкает цены вверх.

«Цены будут расти» - таково ожидание рыночных игроков.

Ключевые выводы

Из четырех рассмотренных вариантов можно сделать несколько выводов:

- Поведение покупателей и продавцов обусловлено ожидаемой динамикой цен.

- Эта ожидаемая динамика становится «самосбывающимся» прогнозом.

- Производителю (продавцу), заинтересованному в росте продаж, по возможности, стоит придерживаться следующего правила: «Повышай цены медленно, понижай быстро».

Как маркетолог могу добавить, что из этих правил есть исключения. Например, если требуется изменить позиционирование товара в глазах покупателей (чтобы он считался престижным, например), то производитель может вести себя иначе.

Как человек, имеющий опыт операций на рынке акций и рынке валют (forex), приведу еще одно исключение. Биржевым игрокам (спекулянтам) известно, что попытка купить резко подешевевший актив может быть похожа на «попытку поймать падающий нож». Это означает, что цены на актив могут продолжать падать и дальше. Питер Линч в своей книге «Метод Питера Линча» (М. Альпина Паблишер, 2011) пишет, что «попытка поймать дно падающей акции сродни попытке поймать падающий нож – вы неизменно хватаете ее в неподходящий момент».

Несмотря на эти отдельные исключения, общие «законы» ценовой динамики, описанные выше действуют исключительно хорошо, в чем можно убедиться на конкретных примерах. Этим мы и займемся.

Атака Сороса на британский фунт в 1992 году

В 1992 году Джордж Сорос, тогда еще мало известный широкой публике американский финансист, вёл спекулятивную игру на ослабление британского фунта стерлингов. В результате его действий курс фунта резко упал, и Сорос, по разным оценкам, заработал от одного до двух миллиардов американских долларов на этой операции.

Упрощенная схема действий Сороса была такова:

- Под залог имеющихся у него долларов были взяты в кредит британские фунты стерлингов на сумму около 5 млрд. фунтов

- Эти фунты продавались (на них покупались немецкие марки), что вызывало падение курса фунта по отношению к марке (и, как следствие, к другим валютам тоже).

- Банк Англии пытался противостоять падению фунта, выкупив 15 млрд. фунтов в ходе интервенций (тратя на эти интервенции золотовалютные резервы). Это не помогло и 16 сентября 1992 года Банк Англии объявил о прекращении интервенций. Курс фунта рухнул.

- Когда курс фунта обрушился, возврат кредита в фунтах обошелся Соросу на 1 миллиард (по другим версиям, на 2 миллиарда) дешевле в долларовом эквиваленте. Это и была его прибыль от этой спекулятивной атаки.

Обратите внимание на выделенные жирным шрифтом суммы. Ключевой для нас вопрос: как Сорос с капиталом около 5 миллиардов фунтов смог противостоять интервенциям Банка Англии в размере 15 миллиардов фунтов и при этом победить?

Ответ содержится в установленных нами выше «законах» ценовой динамики, они же законы привлекательности активов:

- Немецкая марка плавно росла в цене и покупателей (помимо Сороса) становилось все больше и больше. А владельцев немецкой марки, желающих ее продать (это были бы «союзники» Банка Англии), становилось все меньше.

- Британский фунт плавно терял свою цену и желающих его продать становилось все больше и больше. И наоборот, число желающих купить фунт становилось все меньше и меньше (зачем покупать, если завтра можно купить дешевле).

- Джордж Сорос оказался лишь тем, кто дал первоначальный толчок «плавной» динамике курса, заразил окружающих «вирусом» продаж фунта. «Сорос был не одинок: многие инвесторы последовали его примеру и продавали фунты, оказывая огромное давление на курс этой валюты» (Кетти Лин, «Дейтрейдинг на рынке форекс», Альпина Паблишер, 2013).

Наглядно всю операцию Сороса можно увидеть на графике 5.

График 5. «Плавная» девальвация фунта Банком Англии позволила Соросу втянуть в операции против фунта огромное число последователей

Источник диаграммы: Кетти Лин, «Дейтрейдинг на рынке форекс» (М., Альпина Паблишер, 2013); комментарии автора. Примечание: движение графика вниз означает ослабление фунта стерлингов по отношению к немецкой марке.

Изложенные выше «законы» ценовой динамики очень хорошо объясняют произошедшее.

- Немецкая марка воспринималась как плавно дорожающий актив (см. график 1). Число покупателей марки быстро возрастало, а желающих ее продавать становилось всё меньше, что еще сильнее укрепляло курс марки.

- Британский фунт воспринимался как плавно дешевеющий актив (см. график 3). Число продавцов фунта быстро возрастало, а желающих его покупать становилось всё меньше, что еще больше влияло на падение курса фунта.

Внимательный читатель уже сейчас может найти аналогии в ситуации с российским рублем в 2014 году. Мы рассмотрим этот вопрос далее.

Роберт Шиллер о ценовых пузырях

Поведение, которое мы описали в наших «законах ценовой динамики», очень хорошо известно. За это даже нобелевские премии получают.

Так нобелевскую премию по экономике в 2013 году присудили трем экономистам, одним из которых был Роберт Шиллер, профессор Йельского университета (два других: Юджин Фама и Ларс Питер Хансен). Премия присуждена за «эмпирический анализ цен на активы».

Вот как пишет об этом газета «Ведомости»: «Шиллера можно считать наиболее известным в широких экономических кругах из сегодняшних лауреатов. Он активно изучает зависимость цены активов от психологии людей, в соавторстве с нобелевским лауреатом Джорджем Акерлоффом он написал, в частности, книгу «Spiritus Аnimalis, или Как человеческая психология управляет экономикой», где рассказал об особенностях человеческого поведения, которые влияют на макроэкономические процессы. Шиллера можно считать автором определения «рыночного пузыря» — это «временный подъем цен на активы, объясняющийся в большей степени энтузиазмом инвесторов, чем истинной, фундаментальной оценкой их реальной стоимости»

«Появление пузырей невозможно предсказать. Я склонен считать их социальными эпидемиями: они передаются от человека к человеку примерно так же, как обычные инфекции. Пузырь начинает формироваться, когда вырастает уровень заразности идей, его формирующих. Но уровень заразности зависит от мыслительных моделей и психологических установок — предмета, о котором крайне сложно судить», — пишет он. А мы добавим, что это зависит еще и от плавности роста цен на «заразный актив».

В своей статье в другом номере газеты «Ведомости» Шиллер пишет: «Во втором издании моей книги «Иррациональная эйфория» я попытался дать лучшее определение пузыря. «Ценовой пузырь, — писал я тогда, — это положение, когда новости о росте цен стимулируют активность инвестора1 и этот энтузиазм распространяется посредством своего рода эпидемии, психоза, передающегося от одного человека к другому, параллельно умножая объяснения подобного роста цен… Это привлекает все большее и большее число инвесторов, несмотря на сомнения относительно реальной стоимости инвестиций, притягиваемых отчасти завистью к успехам других, а отчасти азартом игрока».

Легко представить не абстрактный «рост цен», упоминаемый в этой цитате, а конкретные примеры такого роста. Просто представьте, что речь идет, например, о цене немецкой марки во время атаки Сороса на британский фунт. Или об американском долларе во время атаки на российский рубль в 2014 году.

Шиллер больше говорит о росте цен на активы, а не о падении цен. Но мы выше рассказали и о воздействии падения цен на поведение покупателей и продавцов.

Тем, кто хочет побольше почитать на эту тему в увлекательной и доступной форме, рекомендую книгу замечательного автора Елены Чирковой «Анатомия финансового пузыря», которая изобилует многочисленными интересными примерами из литературы.

Именно описанный Шиллером тип поведения помог Джорджу Соросу обрушить британский фунт.

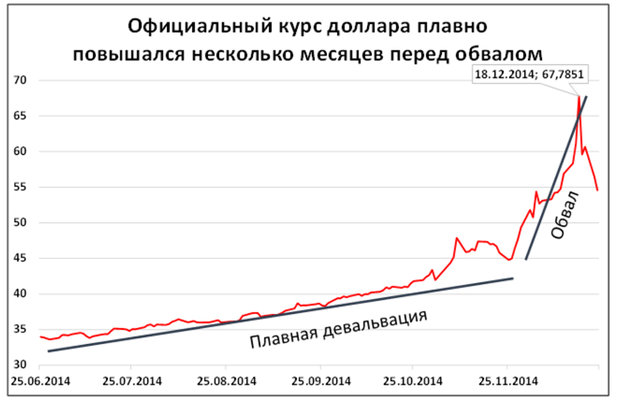

Банк России в 2014 году повторяет ошибки Банка Англии 1992 года

В 2014 году ситуация на валютном рынке для рубля развивалась подобно тому, как это случилось с фунтом в далеком 1992 году. Сначала рубль в течение нескольких месяцев (с июня по ноябрь) плавно девальвировался. Затем, в декабре 2014 года произошло обвальное снижение курса рубля (график 6).

График 6. Плавная девальвация рубля вовлекала все больше игроков в игру против него в 2014 году.

Источник: ЦБ РФ, официальный курс (рублей за доллар). Примечание: движение графика вверх означает ослабление рубля по отношению к доллару США.

Сейчас многие пытаются понять, в чем причина такого обвального падения. Но для тех читателей, которые прочли изложенные выше основы «теории динамического ценообразования» и знают причины успешной атаки Джорджа Сороса на британский фунт, одна из причин ясна. Это вовлечение всё большего и большего числа игроков в игру против рубля благодаря «плавности» девальвации.

Вовлечение всё большего числа людей видно невооруженным глазом. Даже Эльвира Набиуллина в своем интервью телеканалу «Россия 24» 10 ноября 2014 года заявила: «На ожиданиях ослабления курса (рубля) в эту игру, к сожалению, включаются все, и в том числе население, - пояснила глава Банка России. – В этом участвуют и банки, и компании. Экспортеры могут задерживать продажу валютной выручки, а импортеры могут покупать валюту впрок, потому что им надо оплачивать контракты. Это поведение, которое вытекает из постоянного ожидания ослабления курса».

Об одном только Эльвира Набиуллина не догадывается: эти ожидания падения курса рубля созданы самим Центробанком под ее руководством. Главная причина – «плавность» ослабления курса, которая и вовлекает все больше и больше игроков в продажи рубля. И все меньше и меньше становится в таком случае желающих продать свои доллары. Все как по «букварю».

Слабым утешением для Эльвиры Набиуллиной, но дополнительным тревожным для всей России обстоятельством является то, что это происходит уже второй раз. Точно такая же ситуация была в 2008 году (график 7).

График 7. В 2008 году ситуация шла по абсолютно такому же сценарию, как и в 2014-м году.

Источник: ЦБ РФ, официальный курс (рублей за доллар). Примечание: движение графика вверх означает ослабление рубля по отношению к доллару США.

Если для Эльвиры Набиуллиной повторение ситуации 2008 года может служить неким оправданием («не одна я так делала»), то для Центрального банка, как института, и экономических властей в целом это очень тревожный знак.

Ведь повторение ошибок означает одно из двух: либо в системе не работает так называемая «инженерная память», когда неудачные практики отвергаются и не повторяются. Либо (что тоже вероятно) из ошибок 2008 года не были сделаны правильные выводы. А вывод, подтвержденный двумя неудачными практиками (2008 и 2014) один: плавная девальвация - очень неудачное решение для стабильности валютного курса (а ЦБ по закону отвечает за эту стабильность).

Анализ причин провалов в курсовой политике Центробанка дело интересное и полезное. Но всегда встает вопрос: а как правильно? Какова была правильная тактика действий ЦБ? И здесь, к нашему счастью, далеко за опытом ходить не надо. Наш ближайший сосед, Казахстан, может служить замечательным примером.

Казахстан как удачный пример

Центральный банк Казахстана, в отличие от ЦБ России, более грамотно выстроил свою курсовую политику. Еще в марте 2014 года, когда давление на золотовалютные резервы Казахстана увеличилось, ЦБ прекратил защищать курс тенге на уровне 156 тенге за доллар. Он перешел на «подготовленные оборонительные рубежи» на уровне 186 тенге за доллар.

В результате девальвация получилась не плавная, а резкая. Именно по этой причине к игре не подключились «широкие народные массы», как в России. Это облегчило задачу ЦБ Казахстана по стабилизации валютного курса, сохранило золотовалютные резервы страны.

Курс тенге к доллару с того времени даже незначительно укрепился (график 8). А курс тенге к евро укрепился очень существенно (график 9). Это абсолютно подтверждает нашу «теорию ценовой динамики». Формы графиков в общем повторяют случай резкого повышения цен (см. график 2 и комментарии к нему), а в качестве резко подорожавшего актива выступают доллар и евро. Сейчас «кусают себе локти» те, кто не успел продать валюту по более высокому курсу.

График 8. Курс тенге к доллару после «разовой» девальвации в марте 2014 года оставался стабильным, незначительно укрепляясь. Источник: www.finam.ru

График 9. Курс тенге к евро после девальвации в марте 2014 года укрепился и близок к своим значениям до девальвации. Источник: www.finam.ru

В результате у Казахстана теперь совсем другой набор проблем. Он озабочен не ослаблением тенге, а его слишком сильным укреплением, в том числе по отношению к упавшему рублю.

Заключение

Возможно, что в основе описанного поведения какие-то очень глубинные, общие принципы. Если группа хищников (например, волки, гиены) чувствует ослабление сопротивления со стороны жертвы, то она усиливает нападение.

Подобное, возможно, повторяется и в социальной жизни. Постепенные и непрерывные уступки, например, террористам, только разжигают их аппетиты, как бы подтверждают слабость другой стороны.

Центробанку России было бы очень полезно крупными буквами записать себе в «инженерную память» все минусы «плавной» девальвации и не наступать на одни и те же грабли в дальнейшем.

Дилемма «плавная или резкая» девальвация – не единственный вопрос выверенной курсовой политики. Но это уже темы других статей.

Сергей Блинов

Источник: km.ru

Комментариев нет:

Отправить комментарий